Kirjoitushetkellä (talvi 2022 – 2023) Helsingin pörssissä oli seitsemältä yhtiöltä useampi kuin yksi julkisesti noteerattu osakesarja:

- Kesko Oyj (KESKOA, KESKOB)

- Metsä Board Oyj (METSA, METSB)

- Oriola Oyj (OKDAV, OKDBV)

- Orion Oyj (ORNAV, ORNBV)

- SSAB (SSABAH, SSABBH)

- Stora Enso Oyj (STEAV, STERV)

- Ålandsbanken Abp (ALBAV , ALBBV)

Yhden yhtiön eri osakesarjat eroavat toisistaan äänioikeuden määrän ja/tai osingon suuruuden suhteen. Osakesarjojen hinnoittelun pohjalla on kuitenkin yksi ja sama yhtiö ja siksi voisi olettaa, että osakesarjojen välinen hintaero on aina yhtä suuri. Näin ei kuitenkaan ole, joten tässä kirjoituksessa tutkitaan, voisiko vaihtelusta saada arbitraasituottoa.

Tulokset

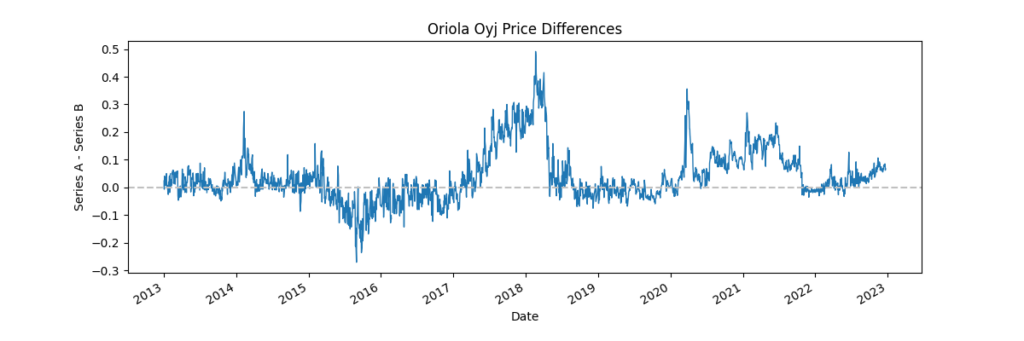

Arbitraasi osakesarjoilla vaatii ympäristön, jossa hintaero sarjojen välillä on keskimäärin vakio jonkin keskihajonnan vallitessa. Tämä vaatimus täyttyy ajoittain, mutta välillä hintaero kasvaa tai pienenee pitkiäkin aikoja. Edustava esimerkki tästä on hintaero OKDAV- ja OKDBV-osakkeiden välillä (Kuva 1). Olettamalla hintaeron pysyttelevän jossakin vakioarvossa tai esim. edeltävän vuoden keskiarvon tuntumassa olisi sijoittaja altistanut itsensä toistuville tappioille useampana vuonna.

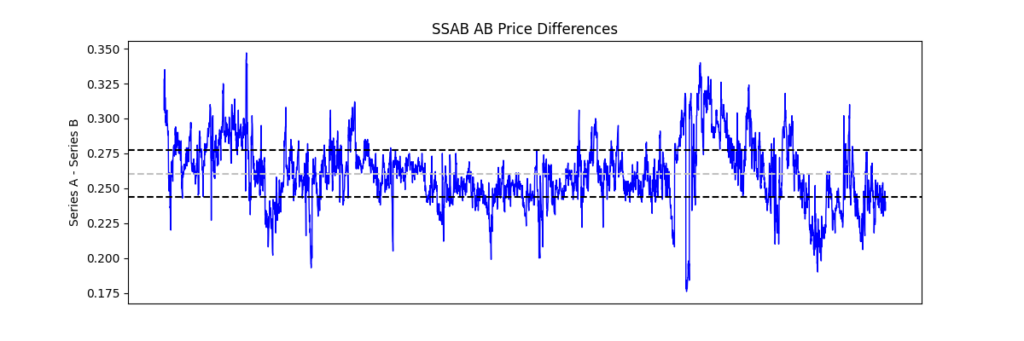

Tilanne on eri, kun katsotaan päivän sisäistä hintaliikettä. Esimerkiksi SSAB:n osakesarjojen hintaero on vaihdellut noin kuukauden ajan jonkin vakioarvon ympärillä (kuva 2). Ostamalla A-sarjaa ja myymällä B-sarjaa eron ollessa n. 0,20 ja toimimalla päinvastoin eron ollessa n. 0,30 olisi kuukauden aikana saanut kerrytettyä n. 0,80 EUR voittoa (kun kustakin sarjasta omistettiin tasan yksi osake kunakin hetkenä), josta n. kolmannes olisi huvennut osakkeen osto- ja myyntilaitojen väliseen erotukseen (nk. spread, mustien katkoviivojen väliin jäävä alue).

Suhteutettuna osakkeen hintaan kyseessä on n. 1,5 – 2 % tuotto per kauppa. Spreadin ja 0,1 % kaupankäyntikulujen jälkeenkin tuotto olisi n. 0,9 – 1,2 % per kauppa eli yhteensä n. 8 % kuukauden aikana.

Tarkkailujaksolla noin puolessa osakesarjapareista oli mahdollista saada tuottoa edellä kuvatulla tavalla. Lopuissa mahdollisuuksia oli turhan vähän (esim. Ålandsbankeilla kolme) tai osakesarjojen välinen hintaero ei pysynyt keskimäärin vakiona (esim. Metsä Board, jossa hintaero kasvoi).

Yhteenveto

Tässä tutkimuksessa havaittiin, että osakesarjojen hintaerot Helsingin pörssissä vaihtelevat paljon pitkällä aikavälillä, vaikeuttaen tai tehden kokonaan mahdottomaksi hyödyntää eroja arbitraasikaupassa. Yksittäisten kaupankäyntipäivien sisällä hintaero saattoi ajoittain pysyä keskimäärin vakiona mahdollistaen arbitraasin.

Käytännön arbitraasikauppaa vaikeuttaa kuitenkin useampi seikka:

- Osa kaupoista kestää vähintään kaksi pörssipäivää. Lyhyeksi myydyn position pitäminen yön yli on kallista ja odottaminen lisää myös riskiä, että otettu näkemys osoittautuu seuraavana päivänä vääräksi ja tappiot karkaavat käsistä.

- Osassa osakkeita vaihto on pientä. Tutkimusjaksolla keskimääräisen kaupan arvo oli n. 2 000 – 5 000 euroa. Tätä suuremmilla kaupoilla spread kasvaa, koska tarjontaa ei parhaalla hinnalla enää ole. Esimerkkinä käytetyn SSAB:n tapauksessa kuukausituotto olisi ollut n. 200 euroa.

- Mahdollisuus myydä lyhyeksi vaatii Suomen piensijoittajien keskuudessa vähemmän tunnetun välittäjän käyttämistä. Esim. Nordnet ei tarjoa lyhyeksi myyntiä yhdellekään osakesarjaparille.

Mikäli vastaavanlaisia arbitraasimahdollisuuksia löytyy muista pörsseistä, voi olla mahdollista rakentaa kokonaisuus, jossa osakesarja-arbitraasilla voisi saada tuottoa jopa kuusinumeroiselle salkulle. Tämä toki edellyttää, että käytetty välittäjä tukee lyhyeksi myyntiä kaikilla arbitraasiin osallistuvilla markkinoilla ja että se kaupan toteutuksen nk. slippage on tarpeeksi pieni. Onnistuminen vaatii siis paljon työtä – ehkä monien mielestä liian paljon, jotta siihen kannattaisi edes ryhtyä.